外汇期权交易

外汇期权交易(ForeignExchangeOptionTrading)

外汇期权交易概述

外汇期权交易是指交易双方根据约定的条件和一定的汇率,在规定的期限内买卖一定的外汇选择权。外汇期权交易是20世纪80年代初期的一种金融创新,是外汇风险管理的一种新方法。

1982年12月,外汇期权交易首次在费城股票交易所进行,其次是芝加哥商品交易所、阿姆斯特丹欧洲期权交易所、蒙特利尔交易所、加拿大、伦敦国际金融期货交易所等。目前,费城股票交易所和芝加哥期权交易所是世界上具有代表性的外汇期权市场,包括英镑、瑞士法郎、德国马克、加拿大元、法国法郎等。

外汇期权交易是客户保持未来外汇资金价值的有效手段。期权买方有权在到期日或之前决定是否以合同约定的价格购买或出售一定数量的外汇。为了获得这一权利,期权买方需要在交易开始时支付一笔费用。合同期满的买方不行使权利的,权利无效,费用不予退还。外汇期权交易与长期外汇交易的区别在于,长期外汇交易将锁定未来的外汇交易成本,完全避免风险,无论是有利的机会还是不利的风险;外汇期权交易是管理风险,即避免一定成本的不利风险,保留有利的机会获利。

例如,一个客户必须在三个月后偿还日元债务,但他的经常收入只有美元。为了防止未来三个月日元升值带来的汇率风险,客户可以在三个月内购买日元。期权的执行价格与成本挂钩,客户可以根据资本成本预算和风险承受能力确定执行价格。如果市场价格在到期日或之前优于执行价格,客户可以在现货市场以更好的价格购买日元,而不是执行合同;如果市场价格低于执行价格,客户可以执行合同,使客户的总成本最超过执行价格和期权成本,降低成本的大门是开放的。

外汇期权交易的特点

1.外汇期权买方支付的期权交易费无法收回,无论是履行外汇交易合同还是放弃履行外汇交易合同。

2.外汇期权交易的协议汇率为美元。

3、外汇期权交易一般采用设计合同。

4、外汇期权交易买卖双方的权利义务不平等,即期权买方有选择权,期权卖方有选择权,不得拒绝接受。

5、外汇期权交易的买卖双方的收益和风险是不对称的,对期权的买方而言,其成本是固定的,而收益是无限的;对期权的卖方而言,其最大收益是期权费,损失是无限的。

外汇期权交易的作用

对于买方来说,外汇期权的主要作用是通过购买期权来提高交易的灵活性,即他们有权选择有利于自己的汇率进行外汇交易,消除汇率变化造成的损失,寻求汇率变化造成的收入。

1.对于需要外汇收付的客户,他们可以在汇率变率变化中获利,还可以避免损失。对于进出口商和其他需要外汇收付的客户,当他们不确定汇率的未来趋势时,他们可以参与外汇期权交易。这不仅可以防止汇率不利变化造成的损失,还可以获得汇率不利变化的好处。例如,一个美国进口商需要在三个月后支付一笔英镑货款。他不确定英镑汇率是上升还是下降。此时,他可以购买英镑购买期权。如果英镑汇率在三个月后上升,美元汇率下降,他可以按照三个月前签订的合同行使购买权,即按照约定的汇率和约定的数量行使购买权 ;如果英镑在三个月后贬值,美元升值,他可以让期权过期,即行使不购买的权利,根据当时的即期汇率从当前汇率市场购买英镑,从而获得英镑汇率下跌的好处。另一个例子是,一个美国出口商,三个月后收到英镑,他可以肯定英镑汇率会大幅变化,但不确定英镑汇率的变化趋势,如果不是在远期外汇市场,他担心英镑汇率下跌和损失,使其出口利润减少甚至损失。如果你在远期外汇市场出售,他担心英镑汇率在交付过程中会上升,并失去英镑升值带来的利润。因此,最好的选择是参与外汇期权交易,即购买外汇卖出期权。这不仅可以保证汇率下跌不受损失,还可以获得汇率上涨带来的利润。当然,我们应该支付期权费。

2.它可以控制投机错误的损失。对于投机者来说,他们参与外汇期权交易的目的是为他们的外汇投机提供保险,并控制投机失败造成的损失。如果他们预测某种汇率会上升,但不确定,他们可以购买外汇期权,即做多头投机交易。如果汇率在交货日上升,他们将行使购买权;如果汇率下降,他们将行使不购买的权利,只损失权利和费用。因此,他们为预测不准确付出的代价只是一小部分期权费用。如果他们预测某种汇率会下降,但没有足够的把握,他们可以买卖外汇期权,即做空头投机交易,这也可以避免汇率预测不准确造成的巨大损失。

一般认为,外汇期权交易控制和降低了外汇交易的风险,但在实践中,由于期权交易控制风险的作用,投机者越来越勇敢和规模,大大提高了金融风险。

外汇期权与远期外汇合约的关系

外汇期权不同于长期外汇合约。后者有义务在到期日执行外汇交易合同,而外汇期权合同则根据合同持有人的意愿选择执行或不执行合同。合同的终止日期称为到期日。每份期权合同具体规定了外币交易的数量、到期日、执行价格和期权价格(保险费)。根据合同的可执行日期,期权交易分为美国期权和欧洲期权。如果期权能够在到期日前执行,则称为美国期权;如果只能在到期日执行,则称为欧洲期权。外汇期权持有人在到期日或之前执行买卖期权时的约定汇率称为执行价格(excerciseprice)或协定价格(strikeprice)。执行价格(汇率)只有在选择后才能预订,这与远期汇率不同。折扣或升水由外汇交易银行决定。购买外汇期权的人向卖方支付费用,称期权价格(optionprice),或保险费(premium)。

外汇期权交易的类型

根据外汇交易和期权交易的特点,和外汇期货期权交易。

现汇期权交易(optionsonspotexchange)指期权买方有权在期权到期日或之前以协议汇价购买一定数量的外汇现货,称为购买选择权(calloption),或出售一定数量的外汇现货,称为出售选择权(putoption)。美国费城证券交易所主要经营国际现汇期权。芝加哥国际货币市场和英国伦敦国际金融期货交易所。

外汇期货期权交易是指期权买方有权在到期日或之前以约定的汇率购买或销售一定数量的外汇期货,即购买延期期权可以使期权买方按照约定的价格获得外汇期货的长期地位;购买延期期权可以使期权卖方根据约定的价格建立外汇期货的短期地位。买方行使期货期权后的交付与外汇期货交付相同。与现有的外汇期权不同,外汇期货期权的有效期是美国的,可以在到期日前的任何时候行使。外汇期货期权主要包括芝加哥国际货币市场和伦敦国际金融期货交易所。

外汇期权交易方式

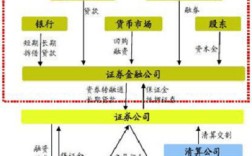

目前,世界外汇期权交易市场有交易所市场(TheExchange-TradedMkt)与场外市场(TheOver-the-CounterMkt)两种。

场内期权交易指在交易所内交易的期权交易。本期权交易的期权合同为标准化、有效期、名义本金、交付地点和代理、执行价格、保证金制度、期权头寸限额、交易时间和履约规定;只有交易所成员有权交易,非成员不得直接参与,委托现场成员经纪人交易;期权清算OCC结算期权交易双方的损益。最著名的期权交易所是费城交易所(PHLX),其他著名的有芝加哥CME,CBOE、伦敦LIFFE、LSE交易所等。本书仅讨论场内期权市场。

场外期权交易它是指未经证券交易所通过电话和电子传输进行的期权交易。事实上,美国和瑞士的银行和一些金融公司在组织交易所从事外汇期权交易之前就开始了外汇期权交易。一项正式的交易系统于1984年7月在商业信息屏幕上实施(如Reuter,Telerate)未签署期权价格,以扩大期权交易市场。银行间全手交易期权合同名义本金额超过100万美元。场外期权交易的主要优点是合同名义本金额大小和条件灵活,可根据客户的特殊需要确定(tailored)。当然,期权买家必须评估出售期权的银行的信用。

外汇期权交易

外汇期权交易发表于2022-06-04,由周林编辑,文章《外汇期权交易》由admin于2022年06月04日发布于本网,共3155个字,共5074人围观,目录为外汇术语,如果您还要了解相关内容敬请点击下方标签,便可快捷查找与文章《外汇期权交易》相关的内容。

版权声明:

文章:(外汇期权交易),来源:,阅读原文。

外汇期权交易若有[原创]标注,均为本站原创文章,任何内容仅供学习参考,未经允许不得转载,任何内容不得引用,文章若为转载文章,请注明作者来源,本站仅为分享知识,不参与商业活动,若有侵权请联系管理删除

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏